세액공제 뜻

세액공제 설명에 앞서서, 연말정산에 대한 전 과정은 아래 링크에서 더 구체적이고 쉽게 설명되어 있어요.

먼저 연말정산의 전 과정을 알고 싶으시면 아래 링크에서 확인해 보세요!

[연말정산] 소득공제 세액공제 뜻 , 항목 정리

행복한 연말정산을 위한 소득공제 세액공제 이해 2025년 연말 정산 시기가 다시 찾아왔네요.근로소득금액, 소득공제, 세액공제 처럼 도대체 이게 뭔지 이해하기 힘든 용어로 되어 있어, "이게 뭔

pil0917.tistory.com

세액공제는 납부해야 할 세금에서 직접 차감해 주는 혜택이에요.

소득공제는 과세표준을 줄이는 방식이지만, 세액공제는 계산된 세금에서 일정 금액을 직접 빼주는 방식이므로 세금 절감 효과가 더 크죠!

초보자도 이해할 수 있도록 세액공제의 개념, 항목별 설명, 공제 방법, 공제 한도를 하나씩 알려드릴게요.

세액공제란??

- 세액공제는 산출된 세금에서 일정 금액을 직접 차감하는 제도예요.

- 소득공제와 차이점

- 소득공제: 과세표준을 낮춰 세금을 줄임.

- 세액공제: 계산된 세금에서 일정 금액을 직접 차감.

📌 예시

- 총급여 5,000만 원, 소득공제 후 과세표준이 3,000만 원이라면?

- 세율 15% 적용 시 세금 = 450만 원

- 세액공제 50만 원을 받으면 최종 세금 = 400만 원

즉, 세액공제는 실제 납부할 세금을 줄이는 강력한 혜택이에요!

세액공제 항목별 설명 및 공제 한도

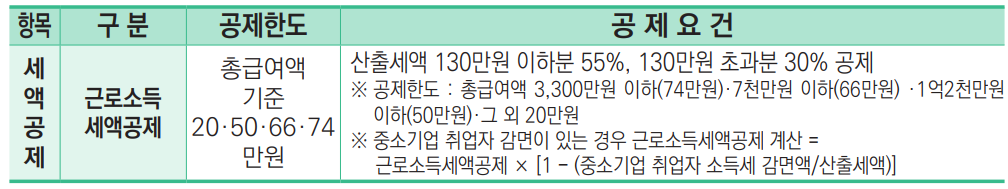

(1) 근로소득 세액공제

- 대상: 근로소득이 있는 모든 근로자

- 설명: 급여를 받는 직장인에게 기본적으로 제공되는 공제

- 공제 금액:

- 산출세액 130만원 이하: 세액의 55% 공제

- 산출세액 130만원 초과: 세액의 30% 공제

- 공제 한도 금액:

- 총 급여 3,300만 원 이하: 최대 74만 원 공제

- 총 급여 7,000만 원 이하: 최대 66만 원 공제

- 총 급여 12,000만 원 이하: 최대 50만 원 공제

- 그 외 : 최대 20만 원 공제

📌 예시

- 원래 납부해야 할 세금이 100만 원이고, 총급여가 3,000만 원이라면?

- 100만 원 × 55% = 55만 원 세액공제!

- 실제 납부할 세금: 100만 원 - 55만 원 = 45만 원

(2) 자녀 세액공제

- 대상: 부양 자녀가 있는 근로자

- 설명: 자녀 수(8세 이상)에 따라 공제 혜택 제공

- 공제 금액:

- 1명: 15만 원

- 2명: 35만 원

- 3명 이상: 2명 초과하는 1명당 30만 원

📌 예시

- 자녀가 3명이라면?

- 첫째, 둘째: 35만 원

- 셋째: 30만 원

- 총 세액공제 = 65만 원!

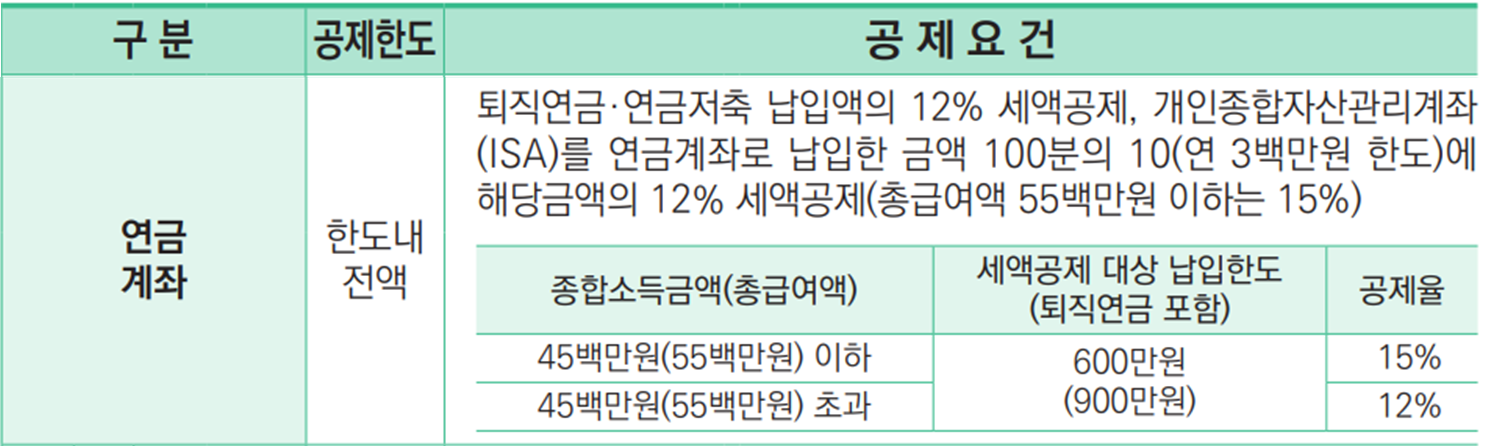

(3) 연금계좌 세액공제

- 대상: 연금저축, 퇴직연금(IRP) 가입자

- 설명: 노후 대비를 위해 연금 계좌에 납입한 금액에 대해 세액공제

- 공제율 및 한도:

- 총 급여 5,500만 원 이하: 납입액의 15% (최대 900만 원 납입 한도, 최대 135만 원 공제)

- 총 급여 5,500만 원 초과: 납입액의 12% (최대 900만 원 납입 한도, 최대 108만 원 공제)

📌 예시

- 연금저축과 IRP에 총 700만 원 납입

- 총 급여액 5,500만 원 이하: 700만 원 × 15% = 105만 원 세액공제!

- 총급여액 5,500만 원 초과: 700만 원 × 12% = 84만 원 세액공제!

(4) 보험료 세액공제

- 대상: 보장성 보험(생명보험, 실손보험 등) 가입자

- 설명: 납입한 보험료에 대해 일정 금액 공제

- 공제율 및 한도:

- 보험료 납입액의 12%

- 연 100만 원 한도 x 12% = 12만 원 공제 한도

📌 예시

- 보험료 80만 원 납입 → 80만 원 × 12% = 9.6만 원 세액공제!

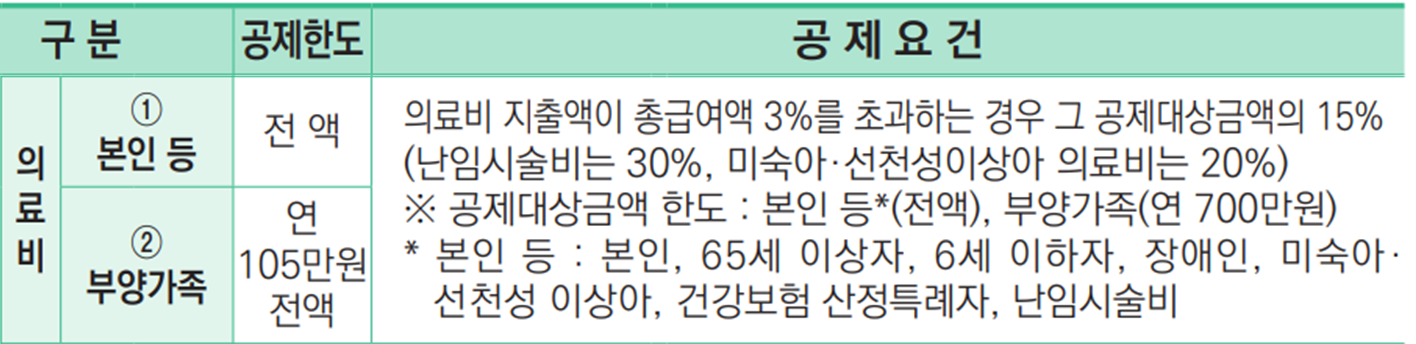

(5) 의료비 세액공제

- 대상: 본인 및 부양가족의 의료비 지출자

- 설명: 연간 총급여의 3%를 초과한 의료비에 대해 공제

- 공제율 및 한도:

- 초과분의 15% 공제

- 부양가족 공제 한도: 700만 원 x 12% = 105만 원 공제 한도

- 본인·장애인·경로우대(65세 이상) 의료비는 한도 없음

📌 예시

- 연봉 5,000만 원 → 3% 기준: 150만 원 초과분 공제

- 의료비로 200만 원 사용 → 초과분 50만 원 × 15% = 7.5만 원 세액공제!

(6) 교육비 세액공제

- 대상: 본인 및 부양가족의 교육비 지출자

- 설명: 학비 부담을 덜어주기 위한 공제

- 공제율 및 한도:

- 본인: 전액 공제

- 초·중·고: 1인당 300만 원 x 15% = 1인당 45만 원 공제 한도

- 대학생: 1인당 900만 원 x 15% = 1인당 135만 원 공제 한도

📌 예시

- 대학생 자녀 학비로 800만 원 납부 → 800만 원 × 15% = 120만 원 세액공제!

(7) 기부금 세액공제

- 대상: 공익 단체, 종교 단체 등에 기부한 사람

- 설명: 기부금액에 따라 공제율 차등 적용

- 공제율 및 한도:

- 1천만 원 이하: 기부금의 15% 공제

- 1천만 원 초과: 초과분의 30% 공제

- 3천만 원 초과: 초과분의 40% 공제

- 한도: 소득의 10%~100% (기부 유형별 차등 적용)

- 이 중 고향사랑 기부금은 10만 원 내에서는 100/110 (90.9%, 10만 원 기부 시 9.09만 원 공제)에 대해 세액공제 해주며, 추가로 각 지역에서 지원해 주는 선물을 함께 받을 수 있어 1석 2조이니, 직장인 분들께서는 한 번 알아보시면 좋을 것 같아요.!!

📌 예시

- 기부금 200만 원 → 200만 원 × 15% = 30만 원 세액공제!

🔥 세액공제 활용 꿀팁

✅ 세액공제는 직접 세금을 줄여주는 강력한 혜택이므로 꼭 챙기기!

✅ 의료비, 교육비, 기부금은 한도 내에서 최대한 공제받을 수 있도록 영수증 보관!

✅ 연금저축, IRP 등을 활용하면 절세 효과 극대화 가능!

세액공제는 실제 세금에서 직접 차감되므로 절세 효과가 크고 직장인에게 꼭 필요한 정보예요.

이해하기 어려운 부분이 있거나 더 자세히 알고 싶은 항목이 있다면 질문 주세요!

'일상 잡지식' 카테고리의 다른 글

| 개인퇴직연금 IRP 총 정리, 절세 전략 및 절세 방법, 연금 수령 방법 등 꿀팁 정리 (2) | 2025.01.30 |

|---|---|

| 연말정산 절세 계좌 총 정리! IRP(퇴직연금), ISA(개인종합자산관리계좌), 연금저축 혜택 및 활용법 총 정리 (0) | 2025.01.30 |

| [연말정산] 소득공제란? 소득공제 빠르게 받는 꿀팁 (2) | 2025.01.27 |

| [연말정산] 근로소득공제란 무엇인가? (2) | 2025.01.27 |

| [연말정산] 소득공제 세액공제 뜻 , 항목 정리 (0) | 2025.01.26 |